通院のための交通費が医療費控除の対象になることを知っていましたか?

検査などでたびたび通院しなければならない場合や、通っている病院が遠方の場合、通院にかかる交通費も家計の負担と感じられるかもしれません。

この記事では、どんな場合に交通費が医療費控除の対象になるのか、交通機関別のケースや、付き添いを行うケースなど具体的に紹介していきます。

確定申告時の交通費の書き方についても見本を交えて解説していきます。

この記事を読むことで小さな不安を解消し、賢く節税していきましょう。

交通費は確定申告で医療費控除の対象になる

医療費控除とは、1年間に支払った医療費が10万円(総所得金額が200万円未満の場合は総所得金額の5%)を超えた場合に、確定申告を行うことで、その年の所得税が軽減される制度です。

本人だけではなく、生計を同じくする家族・親族も対象となります。

医療費控除では、通院にかかった交通費も対象とすることができます。

ただし、どんな場合の交通費でも全てが対象となるわけではありません。

以下で具体的に解説していきます。

医療費控除ができる交通費を交通機関別に解説

ここからは医療費控除の対象となる交通費・ならない交通費について、交通機関別に解説します。

電車・バス通院の場合

電車やバスなどで通院した場合は、医療費控除の対象となります。

電車やバスでは基本的に領収書が発行されませんが、特に提出する必要はなく控除が受けられます。

ただし、正確に申告を行うため、通院した日の交通費はメモ等で記録を残しておくとよいでしょう。

(具体的な方法については「医療費控除での交通費の書き方3ステップ」で解説します。)

なお、通院の途中で定期券を使用した場合は、定期期間外の交通費のみが医療費控除の対象となります。

車で通院の場合

自動車で通院する場合のガソリン代、駐車場代、高速料金は医療費控除の対象外となります。

国税庁では、医療費控除の対象となるものを以下のように明示しています。

医療費控除の対象となる通院費は、医師等による診療等を受けるため直接必要なもので、かつ、通常必要なものであることが必要とされており(所得税基本通達73-3)、この場合の通院費は、電車賃やバス賃などのように人的役務の提供の対価として支出されるものをいいます。

引用:自家用車で通院する場合のガソリン代等|国税庁

したがって、自家用車で通院する場合のガソリン代や駐車場の料金は、医療費控除の対象とはなりません。

自家用車のガソリン代、駐車代は「人的役務の提供の対価」にはあたらないため、医療費控除の対象外となります。

タクシーで通院の場合

タクシーで通院する場合は、原則として医療費控除の対象外です。

ただし、どうしてもタクシーでないと通院できないような状況に限り、医療費控除の対象となります。

- 病状から見て急を要する場合(突然の陣痛など)

- 他に交通手段がない場合(深夜の体調急変など)

- 電車やバスでの移動が難しい病気やケガの場合(歩行困難など)

上記のようなケースでは医療費控除の対象となりますので、タクシーの領収書は必ず受け取り、保管しておきましょう。

移動距離が長い場合には、高速道路料金も医療費控除の対象となります。

やむを得ない理由がなく「タクシーの方が楽だから」といった理由では、医療費控除の対象としては認められません。

とはいえ、環境や病状によっては、さまざまな状況が考えられます。

ご自身のケースが対象になるのかどうか判断が難しい場合は、お近くの税務署に問い合わせを行うのが確実です。

新幹線・飛行機で通院の場合

新幹線や飛行機等を使って遠方へ通院する場合は、主治医からの指示(照会)があるかどうかが判断基準となります。

主治医からの指示があり、その場所でしか受けられない専門治療のために遠隔地へ行く場合は医療費控除の対象になります。

こうした事由なく、近隣でも治療が可能であるにもかかわらず「評判がいい病院だから」といった理由で新幹線等を利用した場合は、医療費控除の対象になりません。

参考:遠隔地の病院において医師の治療を受けるための旅費|国税庁

判断を迷うケースについては、お近くの税務署に問い合わせを行いましょう。

なお、長距離移動に伴ったホテル等の宿泊代は医療費控除の対象になりません。

付き添いでの交通費は医療費控除の対象になる?

付き添いの場合の交通費は、年齢や病状によって患者本人が一人で通院することが難しい場合に限り認められます。

- 子どもの通院に付き添う

- 高齢者に付き添う

- 病状が重い患者(歩行困難など)に付き添う

このように、患者が一人で通院することが難しい場合、付き添い人の交通費も医療費控除の対象となります。

患者が一人で通院できるにもかかわらず、心配で付き添った場合などは対象になりません。

また、患者が入院していて、身の回りの世話やお見舞いに行く交通費も控除の対象外です。

医療費控除での交通費の書き方3ステップ

ここからは、実際に医療費控除を行う具体的なステップを解説していきます。

医療費控除は年間ごとの確定申告で行います。

1月1日~12月31日の期間に発生した交通費を明細書にし、翌年の確定申告期間(毎年2月16日〜3月15日)に提出するというのがおおまかな流れです。

なお、本来確定申告を行う必要がない給与取得者などは、確認申告期間にかかわらず、5年間遡っての申告が可能です(還付申告)。

遡って還付申告を行う場合でも、一年分ごとに申告書の作成が必要になる点には注意してください。

ステップ1 事前準備

準備段階として、通院に交通費が発生した日にはメモに残しておくのがおすすめです。

領収書を提出する必要がない代わりに、記憶が曖昧になってしまうと申告漏れで損をしてしまうこともあります。

「通院日・通院した人・交通機関名・交通費」をメモしたり、交通ICカードの利用履歴を印刷したりと、いつでも確認できる形に記録を残しておくとよいでしょう。

タクシー等の領収書は提出の必要はありませんが、5年間の保管義務があるため失くさないよう保存しておきましょう。

ステップ2 医療費控除の明細書を作成

確定申告で医療費控除を受けるには、「医療費控除の明細書」を作成する必要があります。

作成には、国税庁が提供する「医療費集計フォーム」を利用すると便利です。

医療費集計フォームは国税庁のホームページからExcelファイルでダウンロードできます。

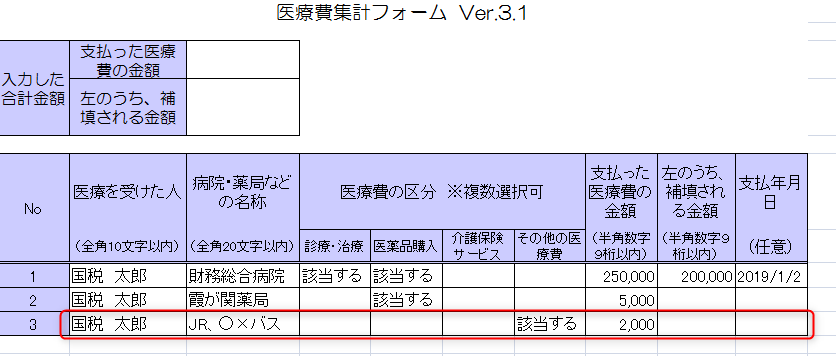

下の画像の赤枠内が、交通費の記入見本です。

医療費が発生した人ごとにまとめて記入を行います。

「医療費の区分」では、「その他の医療費」にカーソルを合わせ「該当する」を選択しましょう。

交通費はまとめて記入しても、一件ごとに入力しても、どちらでも差し支えありません。

また、診療費等、交通費以外の医療費もこのフォームに入力し、医療費控除の明細書を作成します。

ステップ3 確定申告書の提出

確定申告の時期になったら、国税庁ホームページの「確定申告書等作成コーナー」から確定申告を行うことができます。

ここで前出の「医療費集計フォーム」のファイルを「確定申告書等作成コーナー」に読み込むことでデータが反映され、医療費控除の申請が行えます。

医療費控除の詳しい手順は国税庁が動画で公開していますので、下記を参考にしてみてください。